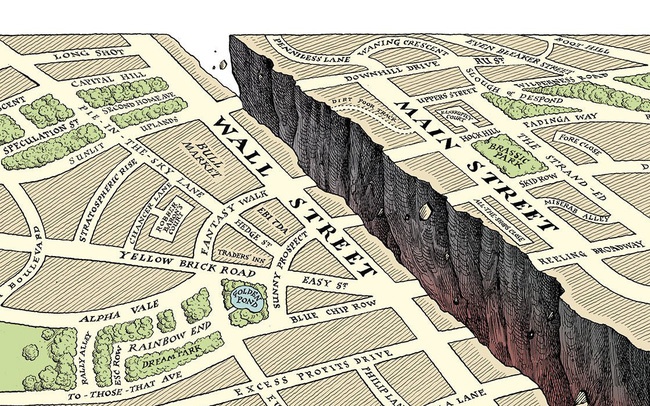

Thị trường chứng khoán không còn phản ánh chính xác nền kinh tế

Khung cảnh “màu hồng” ở Phố Wall có phần bất hợp lý, khi diễn biến này trái ngược với những thị trường ở nơi khác. Ví dụ, TTCK Anh và châu Âu hồi phục chậm chạp hơn. Trong khi đó, “bức tranh” ở Phố Chính thì ngược lại. Dù lệnh phong toả tại Mỹ đã được nới lỏng, nhưng ảnh hưởng của dịch bệnh đối với thị trường việc làm vẫn rất kinh hoàng.

Thị trường chứng khoán đã trải qua những biến động mạnh: Đại khủng hoảng những năm 1930; Thứ Hai đen tối năm 1987 – khi các chỉ số rớt 20% chỉ trong 1 ngày; bong bóng dotcom năm 1999. Với tiền lệ như vậy thì diễn biến tiêu cực đều không còn là điều bất ngờ, nhưng 8 tuần vừa qua lại là khoảng thời gian đáng chú ý.

Tình trạng bán tháo mạnh sau đã khiến S&P 500 mất 1/3 giá trị từ ngày 19/2 đến 23/3. Tuy nhiên, cho đến nay thị trường đã hồi phục mạnh, S&P 500 cũng lấy lại được hơn 1 nửa giá trị đã mất trước đó. “Chất xúc tác” ở đây là thông báo từ Fed, cho biết NHTW sẽ mua trái phiếu doanh nghiệp, hỗ trợ các công ty lớn tài trợ nợ. Theo đó, tâm lý nhà đầu tư nhanh chóng chuyển từ hoảng loạn sang lạc quan.

Khung cảnh “màu hồng” ở Phố Wall có phần bất hợp lý, khi diễn biến này trái ngược với những thị trường ở nơi khác. Ví dụ, TTCK Anh và châu Âu hồi phục chậm chạp hơn. Trong khi đó, “bức tranh” ở Phố Chính thì ngược lại. Dù lệnh phong toả tại Mỹ đã được nới lỏng, nhưng ảnh hưởng của dịch bệnh đối với thị trường việc làm vẫn rất kinh hoàng, khi tỷ lệ thất nghiệp tăng từ 4% lên đến 16%. Trong khi cổ phiếu của các công ty lớn tăng vọt và nhận được sự hỗ trợ từ Fed, thì các doanh nghiệp nhỏ đang gặp rất nhiều khó khăn để nhận được trợ cấp.

Những “vết thương” từ cuộc khủng hoảng tài chính năm 2007-2009 đang dần “rỉ máu” trở lại. Ứng cử viên tổng thống của đảng Dân chủ – Joe Biden, cho biết: “Đây là lần thứ 2 chúng tôi cứu trợ họ.” Cuộc tranh luận về việc ai sẽ là bên chi trả cho những gánh nặng tài chính của đại dịch mới chỉ bắt đầu. Theo xu hướng hiện tại, nhiều ý kiến sẽ đưa ra phản ứng dữ dội đối với các doanh nghiệp lớn.

Tại sao TTCK tăng điểm bất chấp những thông tin tiêu cực về dịch bệnh, nền kinh tế?

Đầu tiên là các sự kiện xảy ra trong TTCK. Tâm lý được thúc đẩy phần lớn là nhờ động thái của Fed – đã ứng phó mạnh mẽ hơn các NHTW khác, mua tài sản với quy mô không giới hạn. NHTW Mỹ cam kết mua thêm trái phiếu doanh nghiệp, kể cả trái phiếu “rác” với lợi suất cao. Theo đó, thị trường dành cho trái phiếu doanh nghiệp mới phát hành – vốn bị “đóng băng” trong tháng 2, đã mở cửa với tốc độ nhanh chóng.

Trong 6 tuần qua, các công ty đã phát hành 560 tỷ USD trái phiếu, cao gấp đôi mức bình thường. Dù các công ty kinh doanh du thuyền có thể huy động thêm tiền mặt, nhưng với mức giá cao. Một loạt vụ phá sản của các công ty lớn theo đó đã được ngăn chặn. Trên thực tế, Fed đã đảm nhận hàng tỷ USD từ America Inc. TTCK đã nhận được “gợi ý” và tăng điểm mạnh mẽ.

Fed không có nhiều lựa chọn, khi “cuộc chạy đua” trên thị trường trái phiếu doanh nghiệp có thể khiến suy thoái trở nên sâu sắc hơn. Trong khi đó, nhà đầu tư đã đón nhận điều này bằng cách rót tiền vào cổ phiếu, bởi không còn tài sản nào sinh lời tốt hơn.

Lợi suất trái phiếu chính phủ Mỹ hầu hết đều ở mức âm, trong khi ở Nhật Bản và hầu hết các nước châu Âu đều âm. Bạn sẽ mất tiền khi nắm giữ trái phiếu cho đến ngày đáo hạn và nếu lạm phát tăng thì mức tổn thất sẽ không hề nhỏ. Do đó, cổ phiếu đang là lựa chọn hấp dẫn với nhà đầu tư. Cuối tháng 3, giá cổ phiếu giảm đã đủ để thu hút nhà đầu tư “vung tiền” mạnh tay hơn. Họ cho rằng hầu hết giá trị của TTCK gắn với khoản lợi nhuận được tạo ra ở thời gian hồi phục sau Covid-19.

Dẫu vậy, đà tăng của TTCK ở thời gian gần đây diễn ra không đồng đều. Ngay cả trước khi đại dịch bùng phát, thị trường đã không hề cân xứng và tình trạng này sẽ trở nên trầm trọng hơn. Các sàn giao dịch ở Anh và châu Âu, có rất nhiều những ngành gặp khó khăn như sản xuất ô tô, ngân hàng và năng lượng, đã “yếu” hơn rất nhiều và Toà án tối cao Đức mới đây tuyên bố Bundesbank không được tham gia Chương trình mua trái phiếu khu vực công (PSPP) của ECB. Tại Mỹ, nhà đầu tư đã đặt niềm tin lớn vào các “big tech”- Alphabet, Amazon, Apple, Facebook và Microsoft, hiện chiếm 1/5 giá trị của S&P 500.

Dẫu vậy, vẫn có yếu tố bất ổn khi giá cổ phiếu lại leo dốc nhanh đến vậy. Các chỉ số ở TTCK hiện tại đã cao hơn so với hồi tháng 8 năm ngoái. Điều này có thể cho thấy thương mại và nền kinh tế nước này có thể quay trở lại “mức bình thường”. Tuy nhiên, triển vọng này vẫn phải đối mặt với vô số mối đe doạ, trong đó có 3 yếu tố nổi bật.

Thứ nhất, rủi ro về hậu quả của khủng hoảng. Khả năng xảy ra làn sóng dịch bệnh thứ 2 là hoàn toàn có thể. Hơn nữa, hậu quả từ cuộc suy thoái sâu sắc có thể là điều không thể tránh khỏi – GDP Mỹ dự kiến sẽ giảm 10% trong quý II so với năm trước.

Nhiều công ty kỳ vọng rằng việc cắt giảm chi phí sẽ hỗ trợ đòn bảy và giúp họ thanh toán những khoản nợ, thông qua việc sa thải nhân sự. Tuy nhiên, toàn bộ những khó khăn mà các doanh nghiệp này phải đối mặt sẽ khiến nhu cầu sụt giảm. Do đó, nền kinh tế 90% có thể sẽ diễn ra – mọi hoạt động vẫn ở khoảng cách rất xa so với bình thường.

Mối nguy hiểm thứ hai là những vụ lừa đảo. Sự bùng nổ kéo dài có xu hướng tạo điều kiện cho những hành vi gian lận, lừa đảo và đà tăng trưởng của Mỹ trước Covid-19 được cho là dài nhất từ trước đến nay. Nhiều năm hưởng lợi từ “cheap money” và “financial engineering” (cách thức điều chỉnh điều kiện tài chính giúp các công ty trông “khoẻ mạnh” hơn thực tế) khiến những vụ lừa đảo được thực hiện dễ dàng hơn.

Trong thời gian gần đây đã có 2 vụ việc nổi bật, đó là Luckin Coffee của Trung Quốc và công ty năng lượng Hin Leong của Singapore. Trong khi đó, một vụ lừa đảo lớn hoặc sự sụp đổ của 1 công ty Mỹ có thể khiến niềm tin nhà đầu tư bị lung lay, cũng giống như vụ việc của Enron năm 2001 và Lehman Brothers năm 2008.

Rủi ro lớn nhất nhưng bị chủ quan là phản ứng chính trị. Khủng hoảng Covid-19 sẽ khiến các công ty nhỏ chịu tổn thất lớn và những công ty lớn có được vị thế mạnh hơn. Điều này sẽ tạo sự tập trung lớn hơn đối với 1 số ngành vốn được coi là “vấn đề” trước khi đại dịch bùng phát. Sự phản đối sẽ ngày càng căng thẳng hơn khi các doanh nghiệp lớn đã và đang chiếm dụng nhiều hơn phần của họ trong các gói cứu trợ được ban hành.

Hơn nữa, các doanh nghiệp được “giải cứu” sẽ phải trả khoản thuế bạo lợi (windfall tax), hoặc sự đảo ngược mạnh trong tiến trình giảm thuế doanh nghiệp liên bang theo luật định. Một số thành viên đảng Dân chủ muốn hạn chế các thương vụ sáp nhập và không cho phép các công ty hoàn trả tiền mặt cho chủ sở hữu.

Hiện tại, nhà đầu tư đang cho rằng họ đã có sự hỗ trợ từ phía Fed. Tuy nhiên, tâm lý thị trường có thể sẽ thay đổi đột ngột. Thị trường “con gấu” diễn ra trong 1 tháng dường như không đủ thời gian để phản ánh toàn bộ thông tin tiêu cực và những bất ổn do đại dịch. Do đó, TTCK sẽ còn chứng kiến thêm những diễn biến khác nữa.

Huy Anh