Ngân hàng Nhà nước quyết định nới room tín dụng cho một loạt ngân hàng

Xuất phát từ nhu cầu tín dụng tăng trở lại, Ngân hàng Nhà nước (NHNN) đã chủ động điều chỉnh chỉ tiêu tín dụng của một loạt ngân hàng thương mại, trong đó có nhiều ngân hàng được nới chỉ tiêu thêm chục điểm phần trăm. Quyết định này góp phần tạo điều kiện thuận lợi để các ngân hàng hướng dòng vốn tín dụng vào các lĩnh vực phục vụ cho tăng trưởng kinh tế.

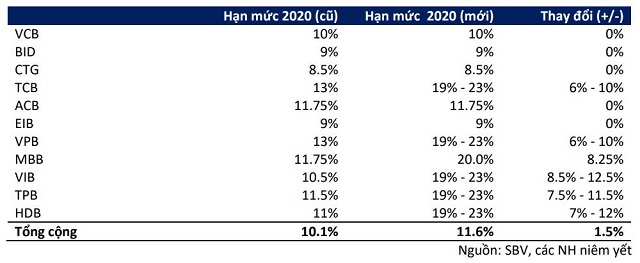

Báo cáo của Công ty Chứng khoán BSC cho thấy các ngân hàng như VPBank, TPBank, Techcombank, VIB, HDBank đã được NHNN phê duyệt nới room tăng trưởng tín dụng lên 19% – 23%. Trong đó nổi bật nhất là VIB được nới thêm 8,5-12,5 điểm phần trăm so với hạn mức ban đầu; tương tự TPBank cũng tăng 7,5-11,5 điểm phần trăm; HDBank thêm 7-12 điểm phần trăm; VPBank và Techcombank thêm 6-10 điểm phần trăm; MB cũng được điều chỉnh room tín dụng từ 11,75% lên 20%.

Ông Nguyễn Quốc Hùng – Vụ trưởng Tín dụng (NHNN) cho biết do khó khăn trong khâu giải ngân, hơn nữa dư địa tăng cho vay so với chỉ tiêu từ đầu năm vẫn còn nên 4 ngân hàng TMCP Nhà nước (bao gồm cả Agribank) không xin nâng chỉ tiêu tăng trưởng tín dụng.

Trong nửa đầu năm, do ảnh hưởng của dịch Covid-19 nên nhu cầu tín dụng toàn nền kinh tế giảm mạnh, đòi hỏi các ngân hàng phải thật cẩn trọng khi giải ngân. Tính đến ngày 28/7, huy động vốn tăng 5,31%, tín dụng toàn hệ thống chỉ tăng 3,45% so với cuối năm 2019 và thấp hơn nhiều so với cùng kỳ năm 2019 (7,13%), chạm đáy 7 năm gần đây. “Tăng trưởng tín dụng hiện nay vẫn chủ yếu phụ thuộc và nhóm Big4. Các ngân hàng nhỏ và vừa, xét về giá trị tuyệt đối tác động tới toàn hệ thống không “nặng ký” như 4 ngân hàng quốc doanh. Đơn cử như Agribank, chỉ cần tăng 1%, dư nợ có thể lên 10.000 tỷ đồng” – ông Hùng nêu dẫn chứng.

Theo nhận định của BSC, bất chấp hàng loạt gói hỗ trợ tín dụng với lãi suất ưu đãi được đưa ra, nhu cầu vay vốn mở rộng sản xuất kinh doanh vẫn ở mức thấp xuất phát từ tâm lý lo sợ dịch bệnh của doanh nghiệp. Về phía các ngân hàng, do e ngại rủi ro, lại muốn giữ chất lượng tài sản chống chọi qua thời gian khó khăn nên nhất định không hạ tiêu chuẩn cho vay cũng như dè dặt hơn trong việc cung ứng vốn ra thị trường.

Nhìn chung suy giảm tín dụng thời gian qua một phần đến từ tâm lý lo sợ rủi ro của các ngân hàng. Để tránh vướng nợ xấu, các ngân hàng hầu như chỉ tập trung cho vay các doanh nghiệp lớn; giảm tỷ trọng cho vay cá nhân, doanh nghiệp vừa và nhỏ.

Theo dự báo của BSC, năm 2020 tăng trưởng tín dụng chỉ ở mức 9%. Xét về nhu cầu vay vốn tín dụng, có thể thấy làn sóng dịch bệnh thứ hai tại Việt Nam chắc chắn sẽ tác động không nhỏ đến hoạt động sản xuất kinh doanh của doanh nghiệp và người dân, kéo theo sự sụt giảm nhu cầu tiêu dùng và vay vốn mở rộng sản xuất. Về cung ứng vốn, với tâm lý cẩn trọng, các ngân hàng sẽ tập trung cho vay các mảng không tiềm ẩn nhiều rủi ro, kéo theo sự sụt giảm nguồn vốn cung ứng ra cho thị trường.

Về phía NHNN, để đồng hành vượt khó cùng ngành ngân hàng và nền kinh tế, NHNN cũng đã triển khai nhiều chính sách hỗ trợ, điển hình như giảm lãi suất điều hành 0,5% với mục tiêu hỗ trợ các doanh nghiệp bị ảnh hưởng bởi dịch bệnh, cung ứng đủ nguồn vốn ra thị trường, tạo tiền đề cho sự phục hồi và tăng trưởng của nền kinh tế trong thời gian tới. Sau quyết định giảm lãi suất điều hành của NHNN, nhiều ngân hàng đã hạ lãi suất 1 tháng- 6 tháng xuống từ 0,3%-0,5% và hạ lãi suất cho vay ngành nghề ưu tiên xuống mức 5%.

Song song đó NHNN cũng đã ban hành Thông tư số 08/2020/TT-NHNN sửa đổi, bổ sung một số điều của Thông tư số 22/2019/TT-NHNN ngày 15/11/2019 của Thống đốc NHNN Việt Nam. Với Thông tư 08/2020/TT-NHNN, NHNN quyết định lùi lộ trình áp dụng tỷ lệ tối đa nguồn vốn ngắn hạn cho vay trung dài hạn thêm 1 năm. Theo đó tỷ lệ tối đa sử dụng vốn ngắn hạn cho vay trung dài hạn sẽ được giữ nguyên ở 40% trong năm 2020 đến cuối năm 2021. Tuy nhiên tính đến cuối quý II/2020, tỷ lệ này của toàn ngành đang ở mức 26%, thấp hơn nhiều so với mức tỷ lệ định hướng của NHNN (30%), do đó sẽ không có tác động nhiều đến toàn hệ thống mà chỉ tác động đến một vài ngân hàng có tỷ lệ này ở mức cao và các ngân hàng nhỏ yếu kém.

Thái An